Por: Pablo del Arco Fernández, director América, Valora Consultores.

Las compañías han venido enfocándose en el impacto generado por sus actividades, a través de la RSE y con el objetivo de la sostenibilidad. En los casos más avanzados esa madurez ya se expresa desde la etapa de planificación de actividades, diseño de productos y servicios. Para poder priorizar sus actuaciones, las empresas plantean los procesos de materialidad, involucrando a los propios grupos de interés, determinando los temas más críticos por esos impactos generados; sobre ellos se han sustentado las estrategias y los reportes, adoptando los Estándares desarrollados por Global Reporting Initiative (GRI).

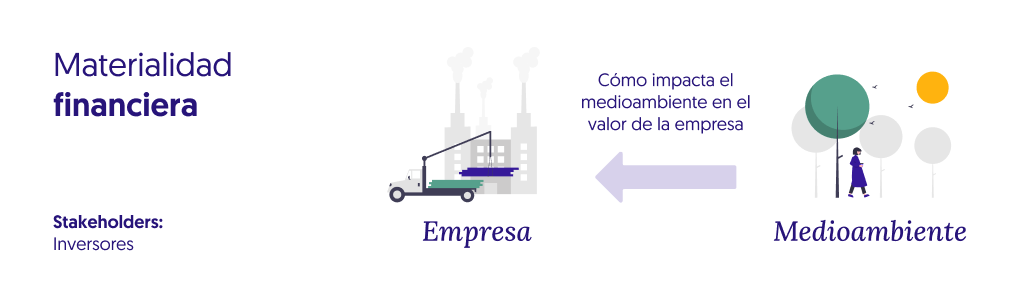

Pero este enfoque no responde a las necesidades de información del mercado financiero, de quienes asignaron o van a asignar capital a la compañía y/o participar de los procesos (inversionistas, gestores de activos y la banca). Su inquietud es entender qué temáticas conectadas con los factores ASG (ambientales, sociales y de gobernanza) son más críticas para la compañía, por cómo condicionan sus resultados financieros, el flujo de caja y el capital. Para cubrir esta necesidad se plantea la materialidad financiera, complementaria de la de impacto antes señalada.

La adopción conjunta de ambas es la recomendación internacional para las empresas, incluida también en la regulación más avanzada sobre gestión e información de sostenibilidad, la Directiva Europea de Reporte de Sostenibilidad Corporativa (CSRD), ya en vigor. De hecho ya estaba presente en la anterior directiva, si bien ahora se enfatiza en el riesgo de no atender la financiera, al no tener los inversores lo suficientemente en cuenta los riesgos y oportunidades relacionados con la sostenibilidad en sus decisiones y que ello pueda llevar a crear riesgos sistémicos que amenacen la estabilidad financiera.

La materialidad financiera está siendo además objeto de regulaciones también en Latinoamérica, por ese carácter de información que puede condicionar la asignación de capital. Es el caso de la Circular 031 de 2021 emitida por la Superintendencia Financiera de Colombia (SFC) para los emisores de valores, que solicita detalle del proceso seguido, temas, riesgos oportunidades asociados e implicaciones financieras, incluso referenciando los asociados a cambio climático.

Esta aproximación es similar a la establecida por el International Sustainability Standards Board (ISSB) de la IFRS Foundation, en las primeras normas de divulgación relacionadas con la sostenibilidad. Éstas tienen por objeto promover la disponibilidad de información relacionada con la materialidad financiera y estandarizar la misma, para su uso por los inversores y otros interesados. En ambos casos, también se conecta con los Estándares de Sustainability Accounting Standard Board (SASB) y los parámetros (indicadores) que estos contienen, como posibles métricas para mostrar el desempeño relacionado.

Sin duda, la materialidad financiera constituye una oportunidad para reforzar las estrategias existentes, dotándolas de un enfoque complementario de mercado, e igual atender las brechas del detalle de información que se presentan, beneficiando el acceso a recursos. La clave es complementar, no sustituir.

Redes sociales: